Un default con el Fondo comenzaría con una queja y terminaría con la expulsión y el cierre total del financiamiento de organismos internacionales.

Un default con el Fondo Monetario Internacional (FMI) desancadenaría una serie de acontecimientos negativos para Argentina, los cuales comenzarían con una queja formal de Kristalina Georgieva hasta la expulsión del país del organismo, de acuerdo con las reglas de la institución.

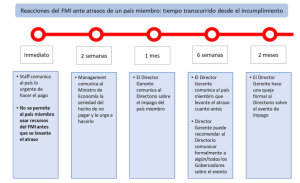

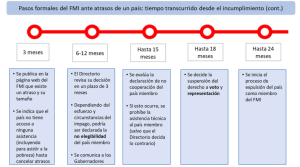

Los siguientes gráficos muestran el procedimiento formal de diez pasos que lleva a cabo el organismo en casos de impagos, de acuerdo con la consultora Quantum Finanzas:

Quantum completó que los efectos de ingresar en atrasos son variados y de intensidad cambiante, aunque de difícil medición. Depende de la forma en que el deudor se vincula con el FMI, las políticas que se implementan para superar la situación y de su extensión temporal, entre otros.

El documento elaborado por la consultora dirigida por Daniel Marx consignó además algunas de las consecuencias de un evento de impago con el FMI:

1 – Variedad de interlocutores: dependiendo de la duración del evento de impago pueden ir cambiando los interlocutores dentro del staff (de seguimiento regular dentro del Departamento del Hemisferio Occidental, a representantes del departamento legal, de cobranzas, de asuntos especiales, etc).

2 – Organismos Internacionales: se limita el acceso a financiamiento de otros organismos internacionales (BM, BID), salvo y eventualmente para asistir en proyectos sociales, aunque restrictivo.

3 – Financiamiento comercial: se restringe el acceso a financiamiento comercial de empresas para pago de importaciones, dificultades adicionales para acceder a crédito bancario, proveedores (empresas vinculadas o no), previsiones de empresas vinculadas, etcétera. En 2021 Argentina tuvo importaciones superiores a USD 60.000 millones. A su vez, la deuda comercial (intercompany y terceros) con vencimiento entre 0-180 días está en el orden de USD 30 mil millones.

4 – Mercado de dinero: caída (adicional) en la demanda de dinero, en combinación con aumento del financiamiento del BCRA al Tesoro como principal fuente de financiamiento.

5 – Inversiones privadas: caída (adicional) de flujos de inversión ante escenario de mayor incertidumbre y dificultad para evaluar rentabilidad/costos.

6 – Sostenibilidad de la deuda: un eventual nuevo programa con el FMI podría poner en discusión la sostenibilidad de la deuda recientemente reestructurada.

7 – En todo este proceso, es esperable observar presión sobre las reservas internacionales, inestabilidad en los tipos de cambio (oficial y libres), mayores restricciones y controles al acceso a divisas para pagos e importaciones, caída adicional de la demanda de dinero, aumento del costo de capital y paralización de inversiones, entre otros.