La consultora de Daniel Marx consideró que el mercado bursátil tiene mucho más recorrido alcista que la deuda local. Qué puede pasar luego de las elecciones legislativas

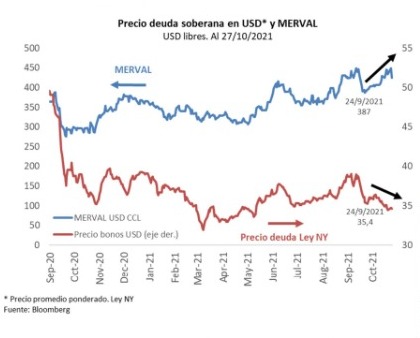

Más allá de la debilidad de las últimas jornadas, las acciones vienen recuperando terreno de manera mucho más sostenida que los bonos locales. Este “desacople” podría no sólo mantenerse sino incluso acentuarse, según sugiere un informe elaborado por Quantum Finanzas.

La consultora que dirige Daniel Marx citó una serie de motivos que permiten inferir este comportamiento favorable a las acciones, entre los que mencionó los siguientes:

Precios de entrada y potencial de upside: en los dos casos los precios de entrada actuales son bajos. Sin embargo, la capacidad relativa de apreciación del Merval en USD parece superior. El precio actual del índice en USD libres es USD 425. Este índice había llegado a niveles de USD 1.000 previo a las PASO de 2019, y tocado un máximo de USD 1.700 previo a la crisis cambiaria de abril de 2018. Volver a los niveles pre-PASO de 2019 implica que el precio actual se multiplique por 2,35x. Una suba en el precio de la deuda soberana de esa magnitud – pasar de USD 34 actual a USD 80- implicaría un rendimiento anual del orden del 5%, lo cual parece menos probable.

Inversión de oportunidad pre-electoral: el resultado de las PASO de septiembre pasado y las dificultades del gobierno para recuperarse en la contienda electoral puede haber abierto una ventana de inversión táctica con ganancias de oportunidad de muy corto plazo, mayormente capturada por acciones, que naturalmente son más volátiles que los bonos

Inversión de oportunidad pre-electoral: el resultado de las PASO de septiembre pasado y las dificultades del gobierno para recuperarse en la contienda electoral puede haber abierto una ventana de inversión táctica con ganancias de oportunidad de muy corto plazo, mayormente capturada por acciones, que naturalmente son más volátiles que los bonos

Diferenciación de riesgos: distinto a lo observado en el pasado, la percepción de riesgo corporativo parecería ser menor que la del soberano. En este último caso, el precio tiene incorporada la posibilidad de su reestructuración. Por el lado de acciones, sus precios, que también reflejan una situación muy adversa, están recuperándose porque va quedando atrás la pandemia, las empresas han venido recuperando flujo de caja, que, sumado al manejo de pasivos, han generado una dinámica interesante hacia adelante. Más aún si el contexto es de un inicio de corrección de desequilibrio en precios relativos.

Condiciones técnicas de los títulos y apetito de los inversores del exterior: el muy bajo carry de la deuda soberana no compensaría la relación riesgo-retorno relativa entre posicionarse en bonos o en acciones. Esto refuerza el punto anterior, del potencial de upside relativo de acciones. Esto se asocia con las posiciones técnicas de los jugadores y el apetito por los activos argentinos. En general, existe apatía y falta de interés por parte de los inversores relevantes del exterior para comprar deuda soberana. Por otro lado, los inversores que entran a acciones podrían estar incorporando una porción marginal para sus portafolios, pero que para la escasa profundidad del mercado accionario argentino resulta suficiente para mover los precios hacia arriba.

Perspectivas de cambio en la política económica: la probabilidad de no profundización adicional del desequilibrio en los precios relativos va creciendo, condición que se incluiría en un posible acuerdo con el FMI. La mayor suba relativa en el precio de las acciones de empresas en sectores regulados como el energético así lo refleja.