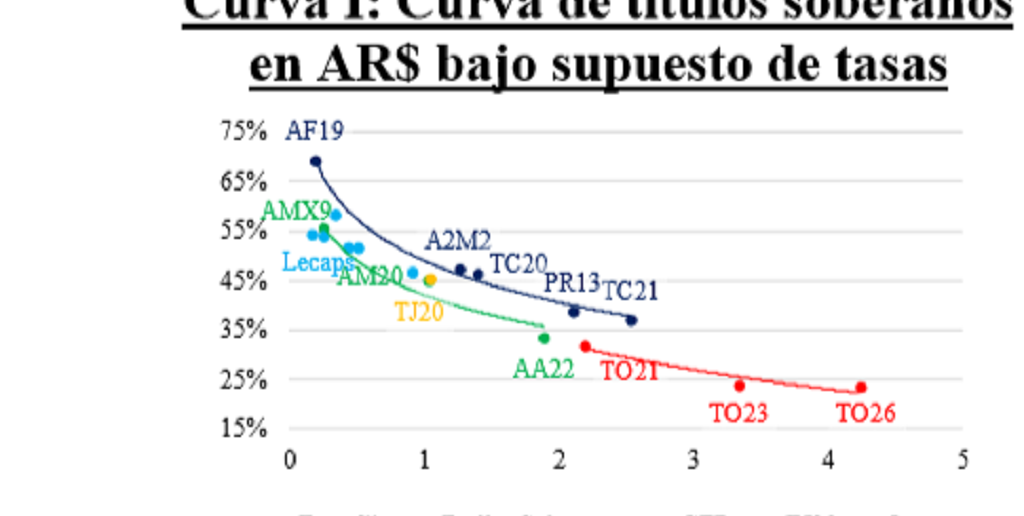

La consultora Delphos Investment analizó los rendimientos de instrumentos en ambas monedas, en un contexto de baja de tasas.

Al realizar un análisis de las diferentes alternativas de inversión en moneda local, los bonos que ajustan por inflación son los que mayor atractivo presentan en la actualidad, consignó un informe de la consultora Delphos Investment.

El documento consignó:

-Los rendimientos reales de los bonos AR$+CER líquidos se encuentran entre 8,8% y 11,4%. Sin embargo, al contrastar los rendimientos reales de la curva en AR$ con los rendimientos reales de la curva en USD, el spread es bajo.

-Al comparar el rendimiento real del AF19 con el rendimiento real ofrecido por la curva soberana en USD obtenemos un dólar breakeven entre USD:AR$ 39,6-38,7 a febrero de 2019.

-Esto implica una distancia del tipo de cambio a la banda inferior de entre 4% y 1,8%, para una amplitud del 30% de la zona de no intervención. Hoy nos ubicamos a un 3,4% de la banda inferior. El ritmo de descenso de tasas en pesos estará condicionado por la evolución del riesgo país.

-Delphos planteó un escenario base con una inflación del 26,7%, una tasa de política monetaria en 35% y una Badlar de 30% hacia fin de 2019. Bajo estas proyecciones, la curva en AR$ a tasa fija se encuentra arbitrada con la curva a tasa Badlar.

-Los títulos AR$+CER ofrecen rendimientos superiores al resto de instrumentos en moneda local. En ese sentido, al comparar los rendimientos reales de instrumentos en AR$+CER a corto plazo con los yields reales de la curva soberana en USD, es decir, ajustados por inflación norteamericana, notamos que el diferencial de rendimientos es bajo.

-Al analizar el spread real AF19-AA19, obtenemos un tipo de cambio breakeven de USD:AR$ 39,6 a comienzos de febrero (maturity del AF19). Dicho nivel se posicionaría a un 4% de la banda inferior de la zona de no intervención.

-En la actualidad nos ubicamos a un 3,4% del mínimo de la zona de no intervención. Es importante resaltar, no obstante, que el AA19 no es representativo de la situación actual de la curva soberana en USD, dado que se trata de un bono “libre de riesgo político”. Esto se evidencia en el fuerte incremento del spread AA19-AO20 a partir de mediados de 2017, ubicándose actualmente cercano a máximos en 500pbs.

-En este contexto, al evaluar el spread real AF19-AO20 se nota que el tipo de cambio breakeven a principios de febrero es de USD:AR$ 38,7.

-Estos niveles lo posicionarían a solo 1,8% de la banda inferior. Al tener en cuenta que la amplitud de la zona de no intervención es del 30%, esto implica un riesgo cambiario considerable para la estrategia en AR$.

-El análisis es aplicable a los activos en AR$ en general, dado que el AF19 es el que habilita un mayor rendimiento. El AF19 en particular presenta atractivo para estrategias de corto plazo, dado que ofrece un elevado carry por el rezago en el devengamiento de inflación de los bonos CER.