En el mes, el fondeo total en el mercado de capitales argentino ascendió a $37.209 millones, un 173% superior al observado en el mismo lapso de 2017.

El financiamiento total en el mercado de capitales argentino ascendió a $37.209 millones en abril, un 173% superior al observado en el mismo lapso de 2017.

El 82% de dicho financiamiento ($30.414 millones) tuvo su origen en la colocación de 32 obligaciones negociables.

Entre las emisiones de ON se destaca Transportadora de Gas del Sur S.A. quien realizó una colocación internacional por $10.224 millones (U$S 500 millones), mientras que tres bancos –Macro, Santander Río y Galicia- lograron obtener $14.468 millones en el mercado local.

Se emitieron 18 fideicomisos financieros por un monto de $4.177 millones (11% del financiamiento total). Entre ellos destaca la colocación del FF Cédulas Hipotecarias Argentinas UVA Serie I por UVA 19 millones ($443 millones) a partir de la securitización de una cartera de préstamos hipotecarios otorgados por el Banco Hipotecario S.A.

Asimismo, se emitieron 12 ONs PyME, 9 ONs se cursaron a través del Régimen PyME CNV Garantizada por un monto de $97 millones y 3 a través del Régimen PyME CNV por $40 millones.

Las tasas de FF se ubicaron en un nivel promedio de 25,3% (+20 pbs respecto al mes anterior), las de ON en 27,1% (+10 pbs) y la tasa promedio del mercado de CPD en 28,5% (+90 pbs).

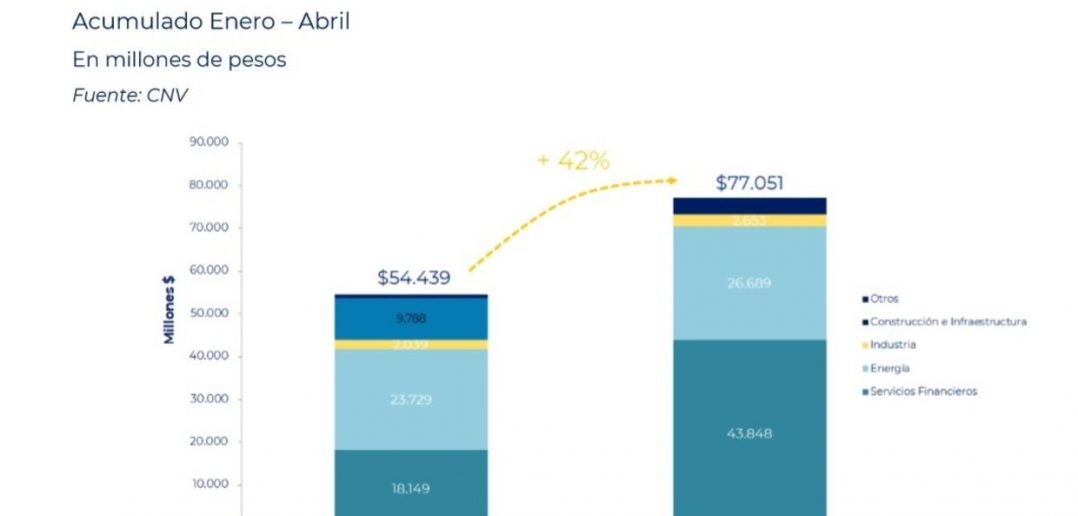

El financiamiento en los primeros 4 meses del año alcanzó los $111.190 millones, un 41% mayor al del mismo período del año anterior.