Actualmente, la deuda pública se encuentra en niveles del 88%. Pero con la devaluación subirá 12 puntos más. Las cuatro variables clave.

La deuda cerrará el año en 100% del PBI, desde el 88% actual, una situación que achicará el margen de maniobra del próximo Gobierno.

“Cualquiera sea el gobierno que asuma la próxima gestión se enfrentará a una trayectoria de la deuda que difícilmente le otorgue mucho margen de maniobra. Actualmente la deuda pública se encuentra en niveles del 88% del PBI y cerrará el año en torno a 100% del PBI después del último salto del tipo de cambio”, apuntó un informe de la consultora LCG.

El informe señaló que la deuda relevante, con el mercado y con Organismos Internacionales, superará marginalmente el 60% del PBI.

La evolución de la deuda depende fundamentalmente de la evolución de 4 variables, de acuerdo con LCG:.

-El tipo de cambio real, al tener una proporción alta de la deuda en moneda extranjera (76% del total), cuando existe un salto devaluatorio la deuda medida en pesos se agranda, o visto de otra manera, el PBI en dólares se achica. Cualquiera sea el caso, el cociente de deuda a producto empeora. Viceversa cuando el tipo de cambio se atrasa.

-La tasa de interés internacional y doméstica, el repago de intereses por la deuda impacta proporcionalmente en la carga de intereses, a mayor tasa de interés, mayor es el costo del fondeo y mayor carga de deuda.

-La tasa de crecimiento del PBI, si la economía crece, entonces la deuda se achica con relación al producto. Por lo tanto, a mayor tasa de crecimiento, menor ratio deuda a producto.

-El superávit fiscal, a mayor ahorro fiscal primario mayor es la capacidad de repagar intereses y capital, por lo tanto, cae el stock de deuda pública. Afecta de manera positiva, a mayor superávit primario, menor ratio deuda a producto.

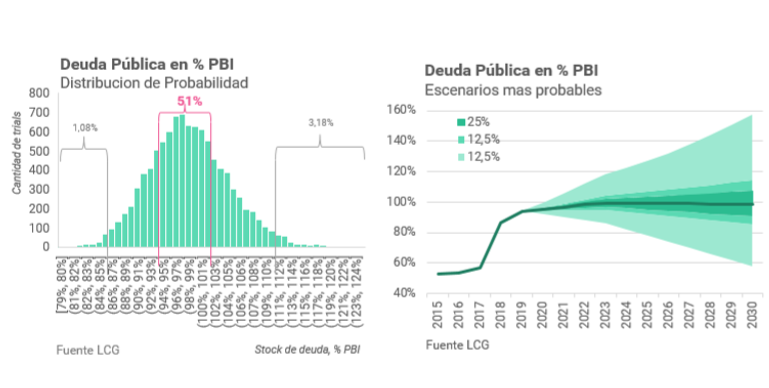

-Uno podría plantear varios escenarios de la trayectoria de la deuda entonces haciendo supuestos sobre la evolución de estas variables. En esta ocasión realizamos un ejercicio de simulación de Montecarlo con 10.000 trials para determinar la distribución de probabilidad de reducir el ratio de deuda a producto promedio de los próximos 10 años.

-Los valores y desvíos que se utilizaron para el ejercicio se presentan en la siguiente tabla. Cada variable cuenta con un rango de acción, desde el nivel medio actual, equivalente a +/- 3 desvios estándar. Para evitar condicionamientos ad hoc las variables en cuestión son independientes entre sí y cada una posee una distribución normal.

-La probabilidad de que la deuda a PBI supere el umbral de 110% es bien reducida (apenas 3,2%); pero también lo es la probabilidad de que se ubique por debajo de los niveles de cierre de 2018 (86% del PBI).

-Las probabilidades se concentran (en un 51%) dentro del rango 94%-102% del PBI en el promedio de los próximos 10 años, lo que implica nada menos que estabilizar la trayectoria de la deuda en los niveles actuales. Y esto sucede aun cuando el contexto macro, determinado por los valores y desvíos que se utilizaron para las variables consideradas en el ejercicio, parece ser ‘optimista’ desde una perspectiva histórica.

-Si el umbral crítico relevante es el 100% de deuda promedio de los próximos 10 años respecto al PBI, el ejercicio da como resultado que hay una probabilidad de ocurrencia de 37,2% y si un escenario virtuoso es que la deuda caiga por debajo del 85% en promedio, la probabilidad de ocurrencia es de apenas 0,56%.