Un informe de la consultora Invecq analizó las consecuencias del conflicto bélico en los precios de las materias primas agrícolas y la energía. Qué efecto tendrá sobre Argentina esta disparada en la cotización.

La invasión de Rusia a Ucrania sigue sumando impactos en la economía global. El último episodio fue el cierre de exportación de fertilizantes desde Rusia hacia los países occidentales que le impusieron sanciones. Esta medida sumó un nuevo factor inflacionario para las materias primas agrícolas que siguen marcando récords de precios, destacó un informe de la consultora Invecq.

Recordó que la soja superó ampliamente los 600 dólares por tonelada, el trigo, que había tocado un récord histórico de casi 500 dólares por tonelada se desinfló fuerte esta semana, pero sigue firme en 380 dólares, el maíz estable en 300 dólares y la tonelada de aceite de soja sigue rompiendo récords: hoy se comercializa globalmente a 1.780 dólares, el valor más alto de la historia.

Estos movimientos abruptos, volátiles y de tal magnitud generan un sinfín de efectos cruzados en la economía internacional y cambios en la redistribución de los ingresos entre países según sean productores y exportadores de estos bienes o importadores netos.

Invecq analizó en detalle las consecuencias de la guerra Rusia Ucrania y los caminos que podrá tomar el Poder Ejecutivo:

1 – Impacto en la economía de Argentina

Ante este escenario, la pregunta que está dando vueltas en la discusión pública en los últimos días es cómo impacta todo esto en Argentina. ¿Nos beneficiamos por el incremento de precios de nuestras exportaciones? ¿Suma presión a la tasa de inflación en un país que camina hace ya varios meses sobre una inflación contenida por todas partes pero que no logra bajar del 50% anual? ¿Cómo impacta el encarecimiento de la energía? ¿La balanza comercial mejora o se deteriora o se compensa por el efecto cruzado de mayores precios de bienes exportados e importados?

Empecemos por el final. Lo primero que hay que tener en cuenta es que en las últimas semanas si bien lo más llamativo fue el boom de commodities energéticas y agrícolas, igual de sorprendente es la volatilidad de estos mercados. Este elemento es crucial para entender que cualquier proyección que podamos hacer hoy está sujeta a importantes cambios.

Los precios se están moviendo y no sabemos si los niveles que estamos viendo son un nuevo nivel de equilibrio o si seguirá habiendo reacomodamientos para arriba y abajo hasta que encuentren un valor estable.

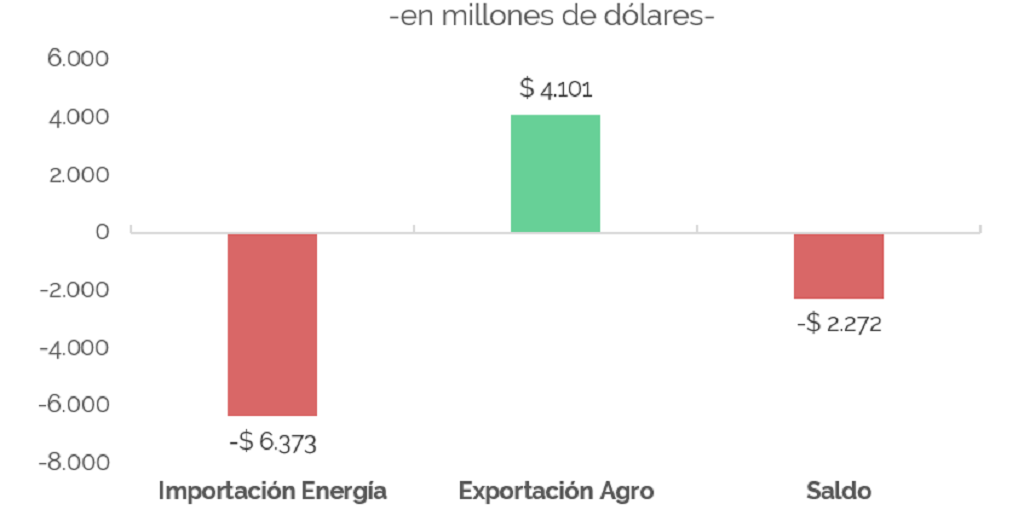

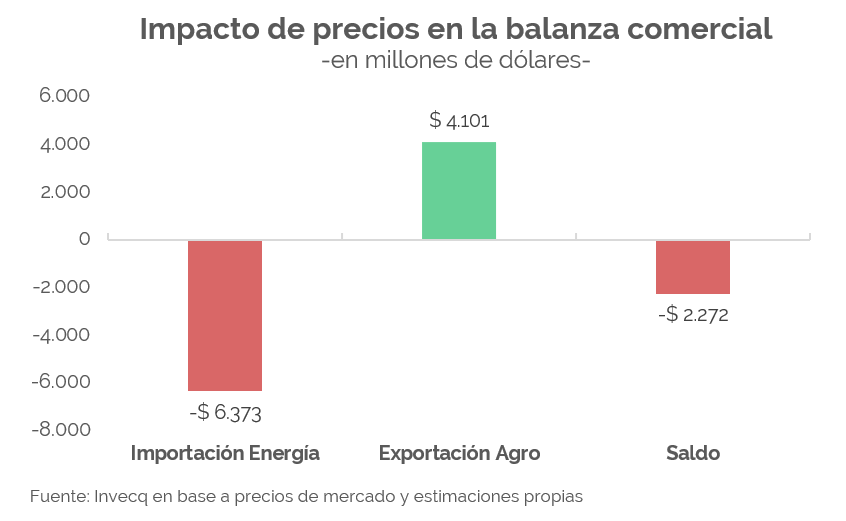

El ejemplo más claro de esto es la cotización internacional del GNL. Ahora bien, tomando los precios vigentes al cierre de esta semana, nuestro análisis para el intercambio comercial argentino nos indica que el efecto negativo del encarecimiento de la energía importada estaría dominando al efecto positivo del aumento de los precios de los commodities exportados.

En concreto, la liquidación de la cosecha gruesa aportaría más de 4.000 millones de dólares extras en relación a la del año pasado, que ya había sido récord. Pero la importación de GNL y de gas de Bolivia incrementaría el monto de las importaciones en más de 6.300 millones de dólares, dejando así un saldo neto negativo de casi 2.300 millones de dólares como consecuencia de los cambios de los precios.

Es cierto que la volatilidad del precio de los energéticos es mayor que la de los commodities agrícolas, y una corrección hacia la baja podría dar vuelta este resultado negativo. Pero también es cierto que la energía está toda por comprarse, y sin precio fijado, mientras que la cosecha en parte ya está comprometida y fijada a precios menores que los vigentes actualmente en los mercados internacionales.

Ante este escenario y si bien, con el acuerdo, el BCRA tendrá un aire en las reservas internacionales dado el cronograma de desembolsos, el gobierno enfrenta una disyuntiva. Si no interviene de alguna manera en este intercambio ese saldo de casi 2.300 millones de dólares erosionará las escasas reservas y pondrá más presión sobre el tipo de cambio oficial.

Se dificulta así el objetivo acordado con el FMI de acumular 5.800 millones de dólares. Si no se quisieran sacrificar esas reservas se debería dejar ajustar por precio al mercado cambiario y que la tasa de devaluación administrada mensual se acelere. Eso generaría un incremento inflacionario que tampoco quiere enfrentar el gobierno.

2 – Menos gas para la industria

Una alternativa “más heterodoxa” sería limitar las importaciones más de lo que ya se están limitando y particularmente decidir comprar menos gas que el estimado para el invierno por la propia Secretaría de Energía. Claramente que esto no está exento de costos. Limitar la importación de energía, dada la producción local, implica algo bien conocido en la historia argentina: el racionamiento de energía para la industria. Eso generaría paradas de procesos productivos con un impacto directo en la actividad económica.

La caída industrial del 5,5% de enero, que informó esta semana el INDEC, está ahí como testigo y responde en gran medida a la limitación de importaciones y a las paradas de procesos por el rebrote de COVID y los apagones por la ola de calor. En verano fue el calor y en invierno será el frío, pero sin energía la recuperación económica sobre la que descansan casi todas las proyecciones del Ministro Guzmán tiene un techo.

3 – Inflación importada

Pero al presión sobre los precios no vendrá exclusivamente desde la dinámica del tipo de cambio. Si bien es poco serio que el gobierno quiera explicar la inflación descontrolada de la Argentina como una consecuencia de los precios internacionales o “inflación importada”, lo cierto es que, desde un alto punto de partida generado exclusivamente por años de mala política fiscal y monetaria interna, la inflación de commodities contribuirá con algunos puntos extras. Es el problema de tener que atravesar cambios de precios relativos, que están ocurriendo en todas las economías del mundo, con una tasa de inflación altísima para los estándares internacionales e instalada en todos los resortes de la economía desde hace ya quince años.

Sobre este punto está poniendo el ojo el secretario Roberto Feletti que la semana pasada consiguió finalmente armar un nuevo fideicomiso, en esta oportunidad para intentar controlar los precios finales de la harina y los fideos secos.

Básicamente el funcionamiento es como una retención extra. Se cobra un porcentaje del valor FOB de las exportaciones de trigo y maíz y se transfiere esos fondos a los fabricantes de estos alimentos para compensarlos por formar parte del programa de Precios Cuidados en un contexto de alza permanente de sus costos.

Una vez más, la intervención gubernamental en un mercado para transferir recursos desde el primer eslabón de la producción hacia el resto. No sería extraño que se avance en otros fideicomisos. Ya existe también el del aceite, pero en la Secretaría de Comercio desearían que haya uno para el pollo, por ejemplo.

4 – Aumento de retenciones a trigo y maíz

A este mecanismo se adicionan los rumores cada vez más fuertes de una inminente suba de retenciones para trigo y maíz.

Mientras algunos especulan con que las podrían llevar al 15% desde le 12% actual, las versiones internas van mucho más lejos: se podrían duplicar hasta el 24% sin un tiempo determinado sino “hasta que duren las tensiones internacionales”.

Lo que está asegurado es que la cuestión terminará judicializada. El Poder Ejecutivo perdió las facultades delegadas que tenía para incrementar retenciones el 31 de diciembre último. Había buscado prorrogarlas en el proyecto de Presupuesto 2022, pero al haberse caído, no lo consiguió. En la práctica esto difícilmente sea un obstáculo real.

Lo más probable es que el PEN avance en un aumento del impuesto por su propia cuenta y que el sector agropecuario lleve el tema a la justicia. El gobierno sabe que hoy no tiene los números para llevar la iniciativa al Congreso.

La Justicia, a la luz de los últimos fallos sobre el tema, fallará en contra del gobierno. Pero dados sus tiempos, el gobierno sabe que podrá contar con varios meses o años de recaudación extraordinaria antes de que un Juez obligue al Estado a devolver el importe equivalente al incremento de alícuotas.

Fue lo que ocurrió en septiembre de 2018 cuando el gobierno de Macri subió las retenciones, este DNU fue ratificado por el Congreso en diciembre de 2018.

Unos meses después y ante el requerimiento de una empresa exportadora, la Justicia exigió al gobierno que devuelva el equivalente al incremento durante los meses de septiembre, octubre y noviembre, hasta que el Poder Legislativo ratificó el DNU.