Frente al vencimiento del miércoles que viene, se acercan días agitados desde el plano cambiario, advirtió la consultora Delphos Investment. Los escenarios.

La demanda de dólares por desarme de Lebac del próximo podría llegar a u$s2.000 millones, por lo que se acercan “días agitados” en el frente cambiario, advirtió un informe d Delphos Investment.

Delphos analizó la evolución del saldo de Lebacs en manos de privados y el tipo de cambio nominal, tra slo que observó “claramente el impacto de la inyección de liquidez durante agosto”.

“En esta oportunidad, de mantenerse la proporción de dolarización observada el mes pasado, la demanda de USD se posicionaría en USD 2.000 millones”, calculó.

El mes pasado, el BCRA anunció el programa de cancelación de Lebacs. Se trata de la eliminación gradual del stock de Lebacs existente mediante:

i) Un monto ofrecido a suscribir inferior al vencimiento, disponible únicamente para entidades no bancarias;

ii) Ofrecimiento de NOBACs y LELIQs para entidades bancarias;

iii) Licitaciones de Letras del Tesoro en pesos en las fechas de vencimiento de Lebacs;

iv) El compromiso del BCRA de asegurar la disponibilidad de dólares. En este contexto, en agosto se renovaron parcialmente los vencimientos de Lebacs en manos de privados. De un total de AR$ 330.000 MM, el BCRA estableció un límite de adjudicación de AR$ 230.000 MM.

Las ofertas fueron inferiores al máximo planteado por el Central, volcándose finalmente a la calle AR$ 130.000 millones. De ese monto, estimamos que más del 60% se trasladó a demanda de USD, con su consecuente impacto sobre el tipo de cambio.

El resto se habría volcado a Lecap, que habrían absorbido además un 10% extra de liquidez. La semana que viene vencerían más de AR$ 300.000 millones de Lebacs en manos de privados. Aún no hay precisiones acerca del monto de renovación en esta oportunidad. Una inyección de liquidez similar a la observada anteriormente, correspondiente al 40% del vencimiento, aumentaría la presión sobre el tipo de cambio.

En este contexto, si se mantuviera la proporción de inversores que se vuelcan al dólar, la demanda de divisas alcanzaría aproximadamente USD 2.000 millones.

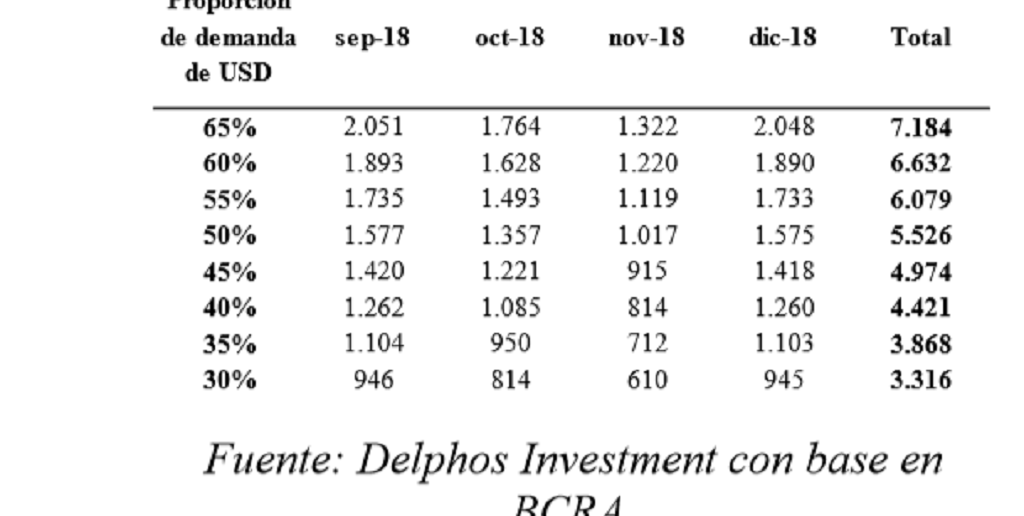

Delphos planteó, según el esquema de vencimientos de Lebacs, una sensibilidad de la demanda de USD entre septiembre y diciembre, cuando culminaría el desarme del stock.

En todos los casos, planteó una inyección de AR$ equivalente al 40% del vencimiento en cada mes y distintas proporciones de traslado a USD. Si un 65% de la liquidez se volcara a dólares, la demanda entre septiembrediciembre alcanzaría USD 7.000 MM.

Si un 50% se trasladara a dólares, dicho monto sería de USD 5.500 MM. Si un 30% se dirigiese a dólares, el total sería de USD 3.300 MM. La proporción de los vencimientos que demande dólares estará influida por la cotización y, en una segunda instancia, las tasas ofrecidas por las Lecap.

De acuerdo con los lineamientos presentados en el programa de cancelación, el BCRA pondría a disposición las reservas internacionales para satisfacer la demanda. Su participación, no está claro aún si mediante ventas directas o subastas, moderaría el impacto sobre la cotización del dólar.

En un escenario de sostenido apetito por dólares, la pérdida de reservas en los próximos meses sería significativa y se mantendría la volatilidad cambiaria.