Un informe de fondo de inversión más grande del mundo señaló que la reciente debilidad de los mercados chinos ofrece un punto de entrada atractivo.

Blackrock, el fondo de inversión más grande del mundo, se inclina por activos chinos, de acuerdo con un reciente informe publicado a fines de marzo.

“Vemos un riesgo de ajuste moderadamente reducido después de la reunión del parlamento de China y mantenemos una asignación estratégica por encima del índice de referencia para las exposiciones” en ese país, explicó el documento del gigante financiero conducido por Larry Fink.

El informe de Blackrock explicó las razones de por qué los activos de China son una buena opción hacia adelante:

1 – La pandemia ha acelerado la reconfiguración de la globalización, con un orden mundial bipolar entre Estados Unidos y China en su centro. Creemos que es clave para los inversores tener exposiciones a ambos motores de crecimiento global. Y los activos chinos justifican asignaciones de ponderación mayor que el índice en carteras estratégicas. China todavía está subrepresentada en los índices globales, lo que representa menos del 10% tanto del índice MSCI ACWI (incluidas las acciones offshore) como del índice Bloomberg Barclays Global Aggregate Bond.

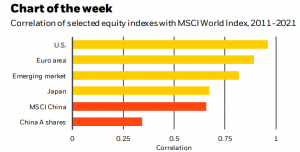

2 – La correlación relativamente baja de los activos chinos con sus pares globales ofrece atractivos beneficios de diversificación, en nuestra opinión. Los rendimientos de las acciones A de China, por ejemplo, muestran una baja correlación con las acciones de los mercados desarrollados.

3 – La dinámica entre los bonos del gobierno chino y sus pares globales cuenta una historia similar. Los bonos del gobierno chino se han mantenido firmes en medio de un fuerte aumento en los rendimientos globales recientemente. Los rendimientos a 10 años ajustados por inflación se sitúan por encima del 3%, todavía muy por encima de sus pares.

4 – China ha levantado recientemente la mayoría de las restricciones nacionales por el coronavirus, allanando el camino para un crecimiento más fuerte. Los datos chinos recientes, mejores de lo esperado, sugieren que los mercados pueden estar subestimando la capacidad de recuperación de la economía. Con un enfoque en mejorar la calidad del crecimiento económico, los legisladores han mostrado una clara voluntad de mantener la liquidez bajo control y permitir picos ocasionales en las tasas a corto plazo, moviéndose efectivamente en la dirección opuesta al resto del mundo. Este sesgo de política agresiva ha asustado a los mercados, pero, en nuestra opinión, puede haberse reflejado en gran medida en los precios.

5 – El liderazgo de China estableció un tono político que fue un poco más moderado de lo esperado en la reunión del Congreso Nacional del Pueblo (APN) a principios de este mes. Esto reduce moderadamente el riesgo de un endurecimiento excesivo de la política monetaria y fiscal, en nuestra opinión.

6 – El gobierno también estableció un objetivo de crecimiento del PIB conservador de “por encima del 6%” para 2021, lo que sugiere que no está tratando de maximizar el crecimiento a corto plazo, pero aún cree que se necesita un nivel mínimo de crecimiento incluso cuando el enfoque cambia hacia un crecimiento de calidad. Este objetivo conservador también refleja dos incertidumbres principales: la pandemia y las tensiones entre Estados Unidos y China, en nuestra opinión.

7 – La administración Biden está participando en una competencia estratégica con China, particularmente en tecnología, y ha criticado a Beijing por cuestiones de derechos humanos. Las tensiones se manifestaron en una reunión diplomática bilateral la semana pasada en Alaska.

8 – Cuanto más confiados aparezcan los responsables políticos chinos en las perspectivas macroeconómicas, más riesgos podrían surgir a nivel microeconómico. Las tasas de incumplimiento empresarial de China son más bajas que los promedios mundiales, pero una mayor tolerancia a las fuerzas del mercado podría cerrar más “empresas zombis” en los mercados crediticios; las empresas dominantes en determinadas industrias se enfrentan a riesgos debido a una campaña antimonopolio.

9 – Incluso con estos riesgos, vemos las exposiciones de China como posiciones estratégicas centrales que son distintas de las exposiciones de los mercados emergentes. La reciente corrección del mercado presenta un mejor punto de entrada y valoraciones más atractivas, en nuestra opinión. Consideramos que los bonos del gobierno chino son estratégicamente atractivos a pesar de la reducción de los diferenciales frente a sus pares, y el enfoque del país en el crecimiento de calidad debería ayudar a producir empresas de mayor calidad a largo plazo.

10 – Muchas industrias chinas se beneficiarán de una transición climática mientras el país persigue su ambicioso objetivo climático. Tácticamente, nuestra preferencia por los activos chinos se expresa a través de sobreponderaciones en las acciones de Asia excepto Japón y la renta fija de Asia, ambas fuertemente sesgadas hacia las exposiciones de China. Consideramos que una repetición del sólido desempeño del año pasado es poco probable este año, sin embargo, el reinicio acelerado todavía es un buen augurio para los activos chinos.