A su vez, extendió este beneficio a todos los inversionistas que quieran sumarse a la operación con cierre programado el 5 de octubre, en busca de lograr una mayor adhesión a la reestructuración.

El Banco Hipotecario anunció una mejora en la propuesta de canje de deuda emitida bajo legislación extranjera por USD 280 millones que vencen el 30 de noviembre de 2020, según un comunicado de la compañía enviado a la Comisión Nacional de Valores (CNV).

La nueva oferta contempla pagos en efectivo de US$ 420 por cada US$ 1.000 nominal de deuda, junto con la entrega de nuevas obligaciones negociables (ON) por US$600, con un interés de 9,75% y con vencimiento en 2025.

A su vez, extendió este beneficio a todos los inversionistas que quieran sumarse a la operación con cierre programado el 5 de octubre, en busca de lograr una mayor adhesión a la reestructuración, reportó la agencia de noticias Telam.

De momento, la entidad financiera cuenta con el apoyo del 34,9% de los tenedores de los bonos que busca canjear, en el marco de la aceptación anticipada informada el 21 de septiembre pasado.

El 8 de septiembre, el Banco Hipotecario había ofrecido pagar USD650 en bonos Clase 4 por cada USD1.000 y USD350 en efectivo para quienes la aceptaran antes del 21 de septiembre.

La mejora en la propuesta llega luego de las recientes regulaciones del Banco Central (BCRA) para proveer a las empresas de los dólares necesarios para cancelar la deuda contraída en los últimos años.

Según detalló en el comunicado publicado por la CNV, el banco “actualmente no puede predecir” el impacto de las medidas sobre la capacidad de la compañía para pagar el principal pendiente de las notas antiguas después del canje.

Esto se debe a que la reestructuración de las deudas financieras de empresas con un volumen mensual superior al millón de dólares hasta marzo de 2021 es un de los objetivos que persigue el BCRA para disminuir las tensiones sobre las reservas internacionales.

La semana pasada, la autoridad monetaria pidió a las cerca de diez empresas que poseen deuda de volúmenes de pago mensual superior al USD 1 millón que inicien procesos para postergar pagos de capital.

La propuesta del Central fue garantizarle a las empresas dólares por hasta el 40% del vencimiento de intereses y capital pendientes en los próximos seis meses, pero pidió a las empresas que el porcentaje restante puedan reprogramarlo en común acuerdo con sus acreedores.

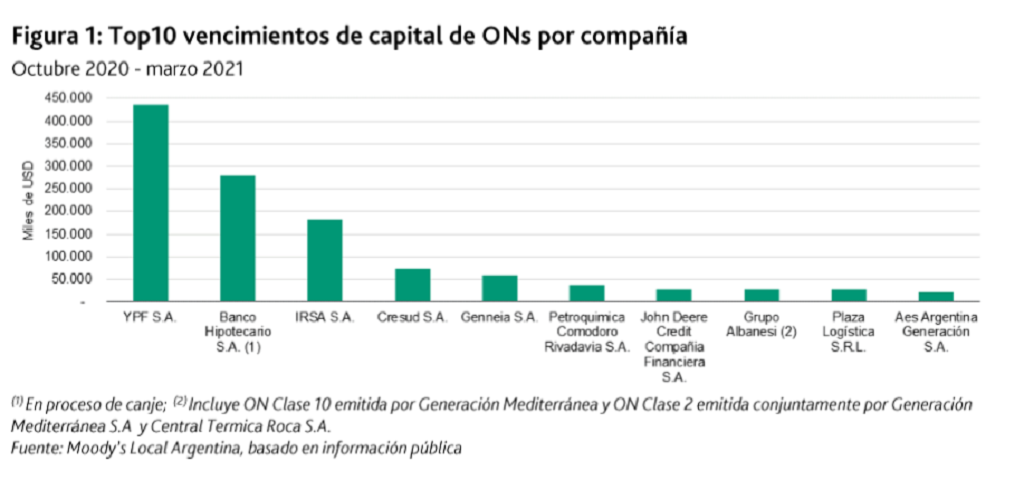

Si bien no hay vencimientos mayores en octubre, el Banco Hipotecario concentra la buena parte de los USD600 millones en pagos que enfrentan las empresas argentinas en noviembre.

Otras empresas que deberán enfrentar pagos en noviembre son Cresud, por USD 73 millones, e IRSA, por USD 182 millones, seguidas de AES Energía, con USD 22 millones y Genneia, con US$ 51 millones, según un relevamiento de Moody’s.