Un informe de Delphos analizó la compresión de la curva soberana en dólares y el comportamiento de los rendimientos de los títulos subsoberanos.

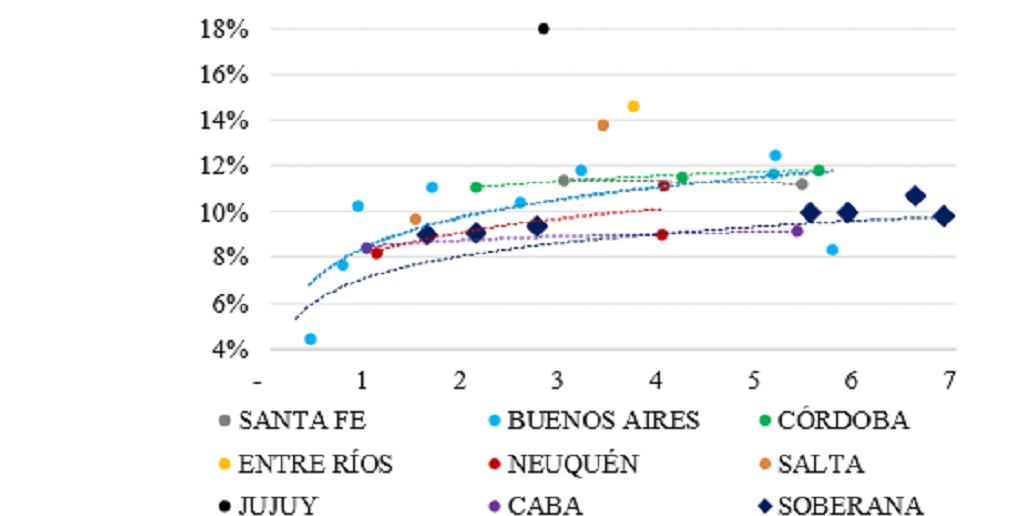

La compresión de rendimientos de la curva soberana en dólares ha estado acompañada por una disminución en los yields de bonos subsoberanos, aunque de manera dispar para cada provincia, destacó un informe de Delphos Investment.

“Considerando que los rendimientos de bonos soberanos aún tendrían cierto recorrido a la baja, identificamos aquellos instrumentos subsoberanos más rezagados, de manera de potenciar los movimientos y poder percibir una mayor ganancia de capital”, afirmó.

Provincia por provincia, las conclusiones del informe:

-La provincia de Buenos Aires sería la que presenta perspectivas más favorables, reflejando un potencial de compresión de spread vs. la curva soberana de 80pbs-90pbs. Córdoba también podría comprimir unos 60pbs-90pbs adicionales.

-Se trata de provincias históricamente bien priceadas, con emisiones relativamente líquidas, con lo cual es lógico esperar una normalización de spreads al igual que en el resto de las provincias consideradas.

-El retorno de los bonos soberanos al rango de negociación de emisores CCC posibilitó un descenso de algunos spreads subsoberanos hacia la zona inferior del rango observado a partir de agosto 2018.

-Este sería el caso de las provincias de Santa Fe, Salta y Neuquén, que por el efecto “Vaca Muerta” presenta spreads nulos e incluso negativos, así como también la ciudad de Buenos Aires.

-Otras provincias, por el contrario, comprimieron spreads contra soberanos solo parcialmente, por lo cual aún tienen margen.

-Jujuy podría comprimir unos 190pbs adicionales hasta posicionarse en la zona inferior del rango lateral observado desde agosto. Sin embargo, se trata de una emisión muy pequeña, lo cual perjudica la relación riesgo-retorno.

-Las emisiones de la provincia de Córdoba aún podrían comprimir unos 60pbs-90pbs.

-Finalmente, la provincia de Buenos Aires, exceptuando los bonos a 2023 y 2027 que ya se encuentran en niveles de spread “normalizados” podría comprimir la prima vs. nación en 80pbs-90pbs. El que mejores perspectivas presenta es el Buenos Aires 2028, dado que su duration permitiría una mayor ganancia de capital.

-El perfil fiscal de la Provincia de Buenos Aires y Córdoba es muy similar, con resultados recientes positivos. Ambas provincias exhiben un resultado primario superavitario al 3Q18.

-Los resultados financieros son deficitarios, ubicándose en la media en términos de intereses a ingresos corrientes.

-Presentan niveles de deuda a ingresos corrientes elevados y un alto porcentaje de deuda en moneda extranjera, alrededor del 70%. Por su gran participación en el PBI se posicionan entre las provincias con mayor relevancia entre los inversores.