Lo consignó la autoridad monetaria en su Informe de Estabilidad Financiera del Primer Semestre de 2018. Realizó un “análisis de cosechas” sobre el segmento.

La morosidad de los créditos hipotecarios está en niveles históricamente bajos, de acuerdo con el Estabilidad Financiera del Primer Semestre de 2018, presentado por el titular del Banco Central, Federico Sturzenegger.

La autoridad monetaria ha desarrollado un conjunto de herramientas para monitorear y analizar distintos riesgos que enfrenta el sistema financiero y que, de materializarse, podrían impactar en el normal funcionamiento del mismo y de la economía en su conjunto.

En el caso particular del riesgo de crédito, actualmente se dispone de indicadores que evalúan la situación financiera de los hogares y de las empresas, probabilidades de caer en situaciones de impago de sus deudas, exposiciones asumidas por las entidades, y ejercicios de resistencia del sistema a shocks de esta fuente de riesgo. Parte de los resultados de este monitoreo se publica a través de distintos canales, entre los que se encuentra el Informe de Estabilidad Financiera.

Desde fines de 2009, el BCRA lleva adelante la Encuesta de Condiciones Crediticias (ECC), que permite disponerde información sobre cambios de las entidades en sus políticas de exposición al riesgo de crédito.

El Banco Central consideró que en un escenario de sostenida expansión crediticia como el actual, es necesario continuar mejorando la capacidad de monitorear (prospectivamente) la calidad de los activos y la exposición patrimonial que generan.

En este marco, presentó las primeras estimaciones para el sistema financiero local del denominado “análisis de cosechas”.

El “análisis de cosechas” permite monitorear la evolución de la calidad de los préstamos desagregando en función del período de otorgamiento.

Esta herramienta se complementa con la información producida en el marco de la ECC. La importancia de esta herramienta radica en que la evolución de la morosidad de los créditos en general está ligada no sólo a la evolución de factores generales que influyen en la capacidad de pago de los deudores (actividad económica, ingresos, empleo, etc.), sino también a la forma en que las entidades los fueron generando en cada momento del tiempo. Es decir, cuán flexibles o estrictas fueron las entidades en cada período de tiempo en seleccionar deudores y evaluar su situación financiera.

Así, conocer cómo se fueron generando los créditos permite, por ejemplo, evaluar con anticipación si el sistema está acumulando alguna vulnerabilidad, que recién se manifestaría patrimonialmente de producirse una reversión en las condiciones económicas macro o sectoriales.

Dado el marcado crecimiento del crédito hipotecario a familias de los últimos dos años impulsado por un escenario macroeconómico más favorable y por el lanzamiento del instrumento UVA, el análisis de cosechas se focalizó en esta instancia en este tipo de líneas.

Para esta estimación se recurrió al Régimen de Deudores del Sistema Financiero, que brinda información sobre los créditos que cada individuo mantiene con las entidades financieras. A partir de allí, se construyó un proceso para individualizar y codificar a cada financiación mediante distintos atributos, y monitorear su desempeño en el transcurso del tiempo.

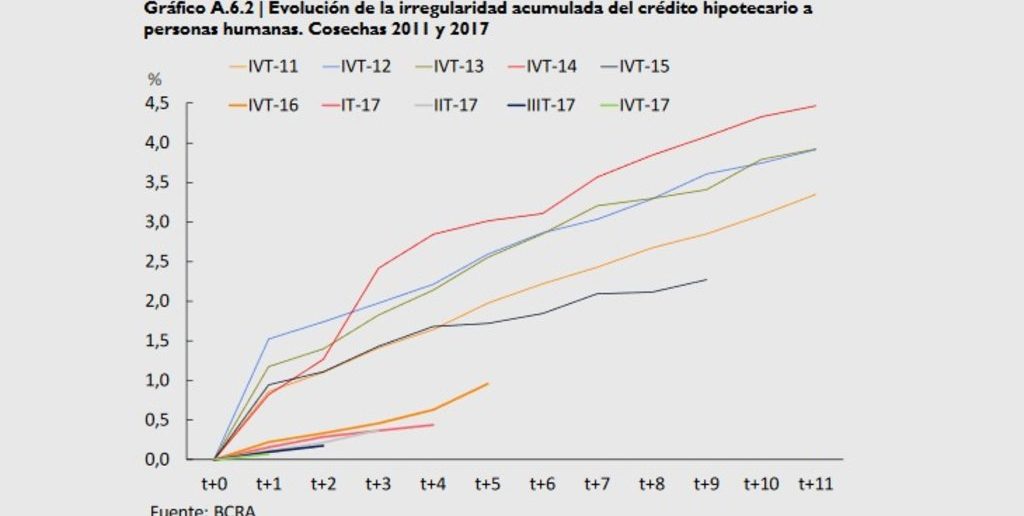

A través de esta metodología se conformaron agrupaciones de créditos o cosechas por trimestres.

Luego, en los trimestres subsiguientes se calculó un indicador de morosidad, considerando en el numerador aquellos casos en que presenta más de 90 días de mora y en el denominador el saldo total de las financiaciones de cada cosecha

Por ejemplo, si se toman los créditos hipotecarios generados en los últimos dos años se observa un desempeño crediticio de moderada a baja.

Si se considera un período temporal más amplio tomando la irregularidad acumulada por cosechas, se puede observar que la morosidad de los créditos cosecha 2017 durante sus primeros trimestres de vida (6-9 meses), presenta niveles históricamente bajos, inclusive menores a los observados en otros períodos de crecimiento de la actividad económica.

Para adelante, esta nueva herramienta implementada por el BCRA permitirá monitorear el desempeño de los créditos generados en los últimos períodos, especialmente el caso de las líneas UVA que, en general, se vienen generando con una relación cuota/ingreso del deudor más baja en comparación con las líneas tradicionales.

Estos créditos fueron otorgados en un contexto de caída del PIB en 2016 (-2,2% en términos reales) y de recuperación en 2017 2,9% real), a lo que se sumó un sesgo de los bancos a flexibilizar sus criterios y condiciones para el otorgamiento de estas financiaciones en ambos períodos.