El estudio, realizado por CAME, analiza datos propios y producidos por el Instituto Argentino de Estadísticas y Censos (INDEC) y el Banco Central de la República Argentina (BCRA).

Según un relevamiento realizado por la Confederación Argentina de la Mediana Empresa (CAME), los préstamos otorgados a pymes registraron un crecimiento del 3,6% en los dos últimos meses del año, después de cinco meses de retroceso.

El dato surge de la comparación de los datos de octubre con los de septiembre, y también muestra una suba del 0,5% comparado con el año anterior.

No obstante, el acceso al financiamiento para el sector privado y pyme aún sigue lejos de los registros de 2019, con una baja que llega al 7,2% frente a ese período.

El estudio analiza datos propios y producidos por el Instituto Argentino de Estadísticas y Censos (INDEC) y el Banco Central de la República Argentina (BCRA).

Entre los resultados obtenidos también se da cuenta de una expansión de los montos operados en los principales instrumentos pymes durante noviembre.

“Este nuevo informe muestra que entre octubre y noviembre último el saldo por préstamos otorgados a pymes avanzó un 3,6% en términos reales, tras cinco retrocesos seguidos; y que además también volvió a subir en la comparación interanual, donde escaló un 0,5% en términos reales y acumuló un incremento del 4,8% interanual. Permite ver que la participación del sector de las pequeñas y medianas empresas en el financiamiento siguió aumentando, pero en este contexto, y en relación a 2019, el financiamiento al sector privado en general, y a las pymes en particular, todavía continúa cayendo. Vemos una baja del 7,2% frente a 2019 y que el financiamiento al sector privado no financiero en su conjunto también se contrajo un 25,7%”, detalló la entidad.

En este sentido advirtió que “la regresión que todavía exhibe el crédito otorgado al resto del sector privado no financiero sigue siendo importante para las pequeñas y medianas empresas del país” y reclamó que se continúen reforzando las herramientas y condiciones actuales. “Aún mejorando el financiamiento, sigue siendo necesario que el sector financiero se comprometa a un acompañamiento firme y real que permita apuntalar el crecimiento esperado en este contexto y en los próximos meses para toda la cadena productiva”, reafirmó.

Fondeo

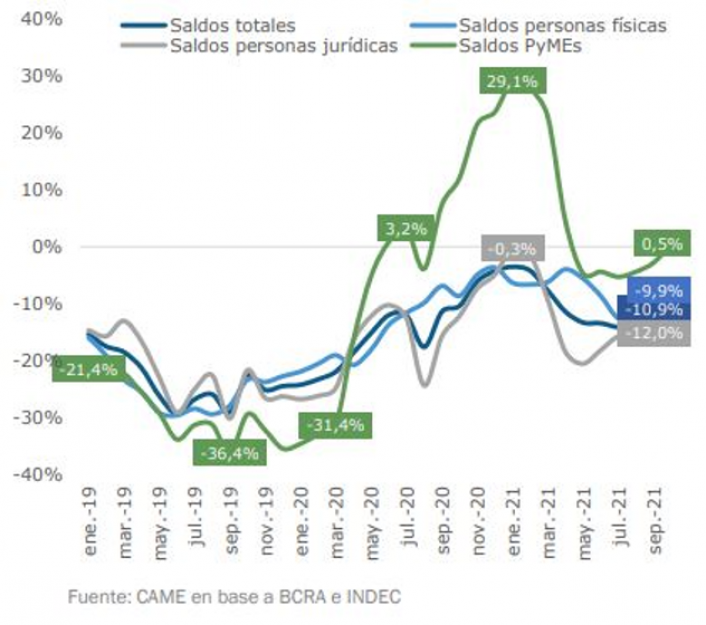

En octubre el saldo por préstamos otorgados a pymes* avanzó 3,6% en términos reales frente a septiembre y, tras cinco retrocesos seguidos, volvió a subir también en la comparación interanual: escaló 0,5% en términos reales y acumuló en los primeros diez meses del año un incremento del 4,8% interanual. En este contexto, y dada la regresión que todavía exhibe el crédito otorgado al resto del sector privado no financiero, la participación del sector de las pequeñas y medianas empresas en el financiamiento total siguió aumentando: en octubre alcanzó el 22,5%, unos 2,6 puntos más que durante el mismo mes de 2020 y 6,6 puntos por encima del registro de octubre de 2019.

No obstante, en relación a 2019, el financiamiento al sector privado en general, y a las pymes en particular, todavía continúa cayendo: en los primeros diez meses del año acumuló una baja del 7,2% en términos reales frente al mismo período de 2019 (el financiamiento al sector privado no financiero en su conjunto se contrajo 25,7%).

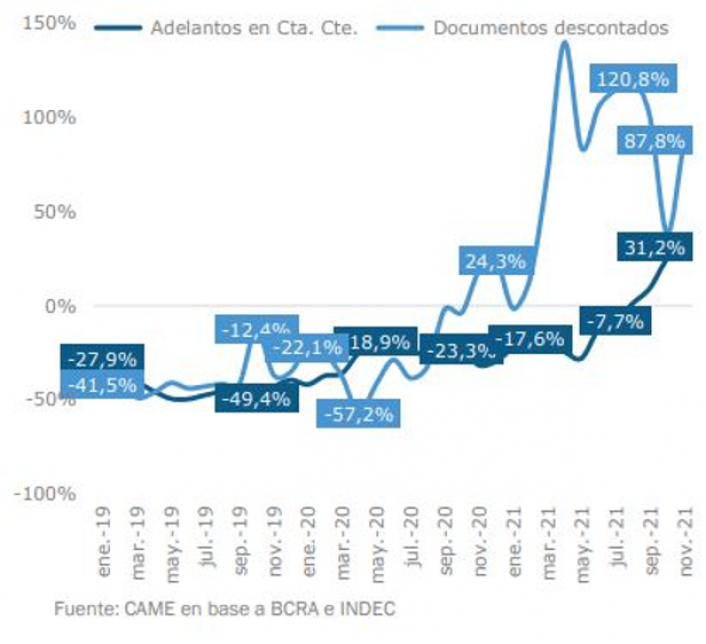

Principales instrumentos y tasas PyME

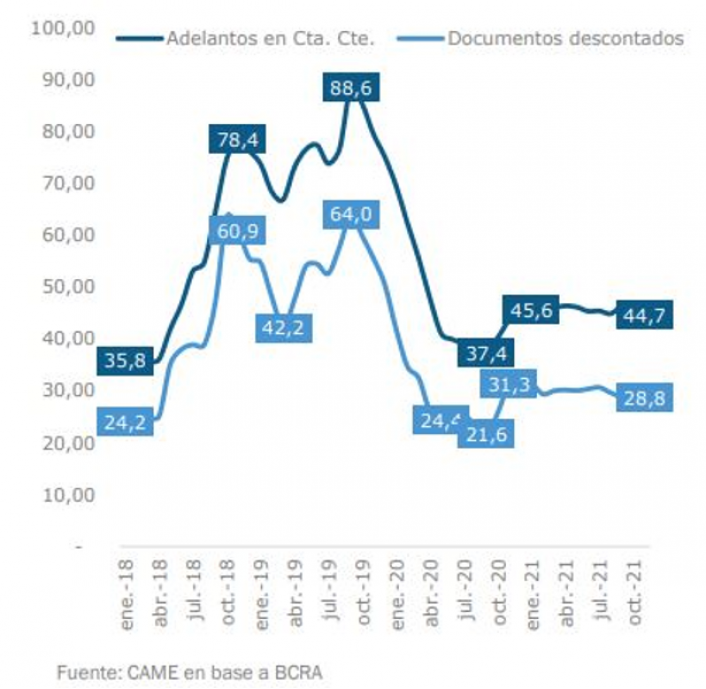

En noviembre los montos operados en los principales instrumentos Pyme también continuaron expandiéndose: los adelantos en cuenta corriente avanzaron en términos reales 31,2% interanual y 87,8% interanual los documentos descontados. De esta manera, en el acumulado de los primeros once meses del año, se exhibe todavía una caída interanual del orden del 7,9%, para el primer caso, mientras que para el segundo se registra un incremento del 74%. Por su parte, las tasas tuvieron pequeñas variaciones en relación a octubre: las de documentos descontados crecieron 0,3 puntos (TNA: 28,8%) y las de adelantos en cuenta corriente declinaron 1,6 puntos (TNA: 44,7%).

Préstamos al sector privado no financiero

En moneda local y extranjera. Saldos en términos reales, variación interanual

- En octubre el saldo de los préstamos otorgados al sector privado no financiero cayó 10,9% interanual en términos reales y, como resultado, en el período enero-octubre la baja acumulada alcanzó el 10,5% interanual (con respecto al mismo período de 2019 la baja asciende al 25,7%).

- En el segmento pyme, por el contrario, el financiamiento progresó en octubre 0,5% interanual en términos reales, por lo que en los primeros diez meses de 2021 sumó un avance del 4,8% interanual (versus el mismo período de 2019 todavía se registra una caída del 7,2%).

Participación préstamos pyme en el total de préstamos al sector privado no financiero. En moneda local y extranjera. Saldos en pesos corrientes.

- Así, dado que al igual que en los meses anteriores se sigue manteniendo la mejor performance relativa del financiamiento pyme frente al resto del sector privado no financiero, su participación continúa creciendo en el total del saldo de préstamos otorgados. En octubre llegó al 22,5%, incrementándose 2,6 puntos frente al mismo mes de 2020 y 6,6 puntos frente al mismo mes de 2019.

Montos operados por instrumento

En moneda local. Variación interanual en términos reales

- En noviembre los montos operados por pymes en concepto de adelantos en cuentas corrientes escalaron 31,2% interanual en términos reales, mientras que los correspondientes a documentos descontados se expandieron casi 88% interanual.

- No obstante, en el promedio de los primeros once meses del año, los instrumentos siguen mostrando una dinámica dispar: los adelantos en cuenta corriente caen 7,9% en relación a 2020, mientras que los montos operados por documentos descontados crecen 73,8%.

Tasa nominal anual ponderada por instrumento

Por préstamos en moneda local

- Las tasas siguen manteniéndose relativamente estables: para adelantos en cuenta corriente el registro nominal anual alcanzó en noviembre el 44,7% (-1,6 puntos en relación a septiembre); mientras que para documentos se situó en 28,8% (+0,3 puntos intermensual).

- Incluso en el último año ambos instrumentos registran escasa variación en el nivel de tasas: para adelantos se registró en noviembre un incremento de 1,3 puntos y para documentos un descenso de 2,5 puntos.