El MSCI había advertido que la calificación de mercado emergente dependía de la flexibilización de los controles cambiarios, que actualmente persisten.

El gestor de índices MSCI anunciará hoy la nueva calificación del mercado Frontera para Argentina, tras la revisión que inició a raíz de la implementación de restricciones al libre movimiento de capitales.

En la última revisión, el MSCI había advertido que la calificación de mercado emergente dependía de la flexibilización de los controles cambiarios, que actualmente persisten, mencionó un informe de la firma AdCap.

“El pase a frontera está totalmente descontado dado la continuidad de las restricciones. La cercanía del anuncio dio un impulso al mercado acciones, dado que el país pasaría a tener una mayor participación en los nuevos índices de créditos con calificación frontera, que el que tiene actualmente como mercado emergente”, completó

Reclasificación de Argentina en índice MSCI

Un informe de InvertirOnLine (IOL) recordó que Argentina había accedido a la categoría actual de mercado emergente en 2018 y que ingresó formalmente al índice en 2019, superando las evaluaciones realizadas tanto en ese año como en 2020.

Pero la permanencia dentro de la categoría de emergente pareciera ser más compleja debido a la coyuntura actual del país, ya que la firma MSCI había advertido que uno de los principales factores que debía rever era la libre accesibilidad al mercado cambiario, situación que, por el contrario, empeoró principalmente como consecuencia de la escasez de reservas que continúa presentando Argentina.

¿Qué son los índices MSCI?

IOL detalló que los índices MSCI están compuestos por una serie de valores de referencia que, en su conjunto, reflejan de una forma representativa la evolución de los mercados más importantes del mundo.

La selección de los valores que componen cada uno de estos índices se realiza analizando grandes empresas y también compañías de mediana y baja capitalización. En general, los activos que forman parte de ellos se caracterizan por ser fáciles de negociar y con una elevada liquidez a nivel mundial. Cada índice se revisa de forma trimestral y se rebalancea dos veces al año.

¿Cuál es la importancia que tienen los índices MSCI?

El informe de IOL elaborado por José Ignacio Bano, Maximiliano Donzelli y Federico Garay indicó que su relevancia dentro del sector financiero es más que significativa ya que son utilizados por los principales fondos de inversión del mundo con el objetivo de comparar el rendimiento de la gestión activa del propio fondo contra estos índices de referencia.

En buena medida su éxito se explica porque son índices fáciles de comparar, ya que utilizan una misma base metodológica y se encuentran periódicamente evaluados tanto en términos de rendimiento como de conformación, debido a que consideran las distintas particularidades que posee cada uno de los mercados en cuestión.

Además, el eje central detrás de los índices es que facilitan y promueven el flujo de capitales por parte de fondos e inversores extranjeros, ya que permiten tomar posiciones de acciones de distintos países, sobre todo en lo que respecta a países emergentes y de frontera que son los que presentan más dificultades de acceso.

Este es precisamente uno de los puntos centrales y principales ventajas, ya que formar parte del índice no solo amplía considerablemente la posibilidad de que fondos e inversores compren los activos, sino que también, genera una tracción sobre los fondos de administración pasiva que tienen como objetivo replicar los índices MSCI, debido a que están obligados a comprar los activos que los integran.

Esa situación aumenta el volumen de las acciones de las compañías que componen el índice en cuestión, lo que suele desencadenar una mejor performance en los precios de las mismas.

Qué es el Índice MSCI de Mercados Emergentes

El índice MSCI Emerging Markets es una selección actualmente conformada por 1391 acciones y que está diseñado para rastrear el desempeño financiero de empresas clave en países de rápido crecimiento.

Es uno de los índices creados por MSCI Inc., anteriormente Morgan Stanley Capital International, explicaron los analistas de IOL

Argentina forma parte de este índice desde el año 2019 cuando fue reclasificado de frontera a emergente. En ese entonces 8 empresas argentinas se sumaron al índice MSCI Emerging Markets: Banco Macro, BBVA, Globant, Grupo Financiero Galicia, Pampa Energía, Telecom, Transportadora de Gas del Sur e YPF. De todas ellas, al día de hoy, solamente permanecen Globant e YPF, mientras que Adecoagro remplazó recientemente a Telecom Argentina.

Qué es el Índice MSCI de Mercados de Frontera

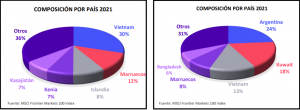

El índice MSCI Frontier Markets de acuerdo a su nombre en inglés, es una selección actualmente conformada de 79 activos que busca monitorear el desempeño financiero de empresas de los mercados fronterizos. Generalmente los mercados de fronteras cuentan con mercados de valores menos desarrollados que se caracterizan por poseer un grado de accesibilidad más dificultoso y con mayores riesgos en comparación a los mercados emergentes.

Vale la pena recordar que Argentina formó parte de este índice entre de este índice entre 2009 y 2018 hasta que ocurrió la última reclasificación donde pasó a integrar el Mercado de Emergentes.

¿Cuáles son los criterios de clasificación?

El documento de IOL mencionó que el marco de clasificación de mercado de MSCI consta de los siguientes tres criterios: desarrollo económico, tamaño y liquidez, y accesibilidad al mercado.

Estos criterios se basan generalmente en medidas cualitativas que se revisan para todos los mercados al menos una vez al año.

El criterio de desarrollo económico solo se utiliza para determinar la clasificación de mercados desarrollados, y no es relevante entre emergentes y mercados de frontera debido a la amplia variedad de grados de desarrollo que existen dentro de cada uno de estos dos universos.

Los requisitos de tamaño y liquidez determinan aquellas compañías que cumplen con los requisitos de capacidad mínima de inversión para los índices de las distintas categorías. Podemos observar que, a medida que vamos pasando de mercados de frontera a desarrollados, los criterios se vuelven más exigentes.

Por último, la accesibilidad al mercado tiene como objetivo reflejar la experiencia de los inversores institucionales internacionales al invertir en un mercado determinado. Este criterio incluye varios subcriterios: apertura a la propiedad extranjera, facilidad de entrada / salida de capital, eficiencia del marco operativo, disponibilidad de instrumentos de inversión y estabilidad del marco institucional.

Precisamente el criterio de accesibilidad al mercado fue sobre el cual MSCI observó falencias en Argentina, sobre todo en el sub criterio que hace referencia a facilidad de entrada y salida de capitales, ya que fue el que se vio afectada en mayor medida como consecuencia de las restricciones impuestas en el mercado cambiario.

Para ser clasificado en un universo de inversión dado, un país debe cumplir con los todos los requisitos de los tres criterios tal como se detalla en el cuadro debajo.

*Float market cap: La capitalización flotante hace referencia al porcentaje de acciones de la compañía que se negocian públicamente, es decir en el mercado de capitales.

*INB: Conocido antes como PNB, es el ingreso nacional bruto dividido por la población a mitad de año.

*ATVR: El ratio anualizado de valor negociado por sus siglas en inglés, mide el volumen total de acciones negociadas como porcentaje de la capitalización de mercado.

Historia de Argentina en los índices MSCI

InvertirOnLine indicó que, en 1988, cuando MSCI creó su categoría de mercados emergentes, Argentina comenzó formando parte de ese grupo.

Sin embargo, el ingreso oficial de las acciones de empresas locales se concretó en 1992. Años más tarde, en plena crisis macroeconómica del 2001, Argentina logra superar el proceso de revisión conservando su categoría hasta el año 2009 donde, impulsado por los controles de capital instituidos por el gobierno, MSCI decide reclasificar al país dentro de la categoría mercado de frontera.

En el año 2016 el gobierno pide entrar en un periodo de consulta para ingresar nuevamente al índice de mercado emergentes. El mismo fue rechazado en 2017 sin embargo, finalmente en 2018 fue aprobada nuevamente la reclasificación, la cual se concretó oficialmente en el 2019.

En ese entonces Argentina pasó a formar parte del mencionado índice con 8 empresas: Banco Macro, BBVA, Globant, Grupo Financiero Galicia, Pampa Energía, Telecom, Transportadora de Gas del Sur e YPF.

La participación se encuentra al día de hoy reducida a 3 empresas, de las cuales solamente Globant e YPF son las que permanecen desde 2018, ya que Telecom fue reemplazada en mayo de 2021 por Adecoagro.

El año pasado Argentina atravesó una situación de revisión similar a la actual en la que MSCI decidió mantener al país en el índice emergente.

Sin embargo, advirtió degradaciones en las siguientes categorías:

Nivel de restricción de flujo de capital: los inversores internacionales no han podido acceder al mercado de valores nacional desde que el gobierno impuso controles de capital en septiembre de 2019 (CEPO luego de las PASO).

Nivel de liberalización del mercado cambiario: hay una ausencia de un mercado de divisas internacional eficiente.

Además, se impusieron restricciones al mercado interno de cambios tras la imposición de los controles de capital en septiembre 2019.

Justamente estos dos puntos son los que llevan a pensar que Argentina podría dejar de ser considerado mercado emergente, debido a que no han existido modificaciones en los puntos sobre los cuales fue advertido.