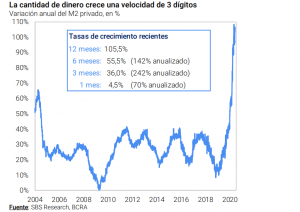

Con datos parciales de junio, una base monetaria amplia que incluye pasivos remunerados del BCRA crece al 75% a/a mientras el M2 privado avanza al 100% a/a, un récord desde la salida de la hiperinflación a comienzos de los 90’s que pone una enorme presión a futuro.

La emisión para financiar al Tesoro supera ampliamente lo que puede absorber la demanda de dinero incluso en condiciones excepcionales y explica el sendero alcista de las proyecciones de inflación.

“Algunos números alcanzan para ilustrar el tamaño de los desequilibrios. El BCRA emitió $1,6 billones para financiar al Tesoro desde agosto generando una fuerte disparada de los agregados monetarios”, indicó un informe especial de SBS Group.

Con datos parciales de junio, una base monetaria amplia que incluye pasivos remunerados del BCRA crece al 75% a/a mientras el M2 privado avanza al 100% a/a, un récord desde la salida de la hiperinflación a comienzos de los 90’s que pone una enorme presión a futuro.

“Lamentablemente, este no es el único problema. La ausencia un ancla nominal creíble también influye tremendamente sobre las expectativas haciendo que se vuelvan cada vez más dispersas, lo que eleva los riesgos”, mencionó el informe.

SBS analiza que el esquema de ancla cambiaria al estilo crawling peg no es consistente ni con la política monetaria, porque la tasa de devaluación es muy inferior a la tasa de expansión monetaria, ni con el resto de los objetivos de la política económica.

“Por esta inconsistencia, el tipo de cambio implícito en los activos financieros se alejó marcadamente del mayorista. Mientras el primero refleja el escenario de fuerte expansión monetaria que vive Argentina desde el año pasado, el segundo se ha movido a un ritmo considerablemente menor”, completó.

La emisión monetaria para financiar al Tesoro es la más importante en más de 30 años y por eso los agregados monetarios crecen al mayor ritmo desde la salida de la hiperinflación.

“Lamentablemente, la posición fiscal seguirá debilitada y el BCRA seguirá siendo la única fuente de financiamiento neto, lo que nos lleva a esperar que la expansión monetaria continúe con fuerza en la segunda mitad del año”, indica SBS.

Estima que una base monetaria amplia que incluye los pasivos monetarios del BCRA escaló hasta 17% del PBI en junio y seguiría subiendo hasta superar 19% del PBI a fin de año, lo que amerita “un par de conclusiones valiosas”.

“Por un lado, la base monetaria amplia quebró el rango de 11,0-14,9% del PBI en el cual estuvo navegando en la última década, presagiando un salto de las variables nominales. Por otra parte, la composición de la base monetaria amplia muestra una gran importancia de los pasivos remunerados, lo que en un escenario disruptivo podría demandar tasas crecientes”, finalizó.