Los aplicará a capital de trabajo, como alternativa a las prefinanciaciones bancarias. Recibió más de 1.100 órdenes por el equivalente a 40,47 millones de dólares.

San Miguel consiguió el equivalente a 39,5 millones de dólares mediante la colocación de tres Obligaciones Negociables (ON) en el mercado local.

La empresa aplicará los fondos a capital de trabajo, como alternativa a las prefinanciaciones bancarias.

“Nos da mucha certidumbre para abordar el año”, mencionaron voceros de la compañía a Road Show.

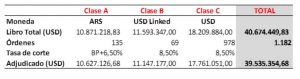

La ON Clase A contó con 135 órdenes por el equivalente a 10,87 millones de dólares, de los que colocó 10,63 millones, y pagó una tasa Badlar bancos privados más un margen de corte de 6,5%.

La Clase B se emitió bajo modalidad dolar linked por unos 11,15 millones de dólares a una tasa de 8,5%.

La misma tasa abonó para las ON Clase C por unos 17,76 millones de dólares.

En total, la compañía recibió 1.182 órdenes por 40,47 millones de dólares, de los que tomó 39,53 millones.